- Staking token

- Yield farming di DEX

- Lending crypto

Jadi, ketika Anda melihat sebuah platform menjanjikan “20% APY”, artinya — jika Anda menaruh dana di sana selama setahun penuh, dan bunga dikompaun sesuai frekuensi tertentu — potensi hasilnya setara dengan 20% per tahun.

Cara Kerja APY di Dunia Crypto

Bunga Berbunga (Compound Interest)

Inti dari APY adalah compounding — efek bunga yang menghasilkan bunga baru.

Bayangkan Anda memiliki 1.000 USDT dengan APY 10% per tahun. Jika bunga dikompaun harian, hasil akhirnya akan sedikit lebih besar dari 1.100 USDT karena bunga yang didapat setiap hari ikut menambah modal.

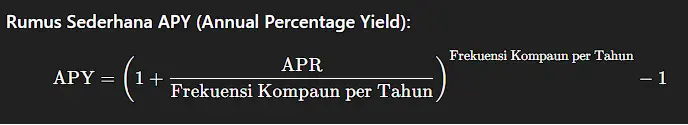

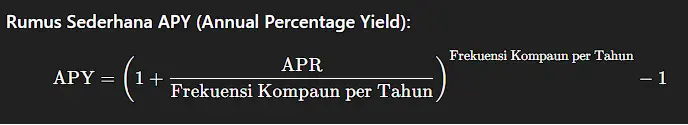

Rumus dasar APY adalah:

Keterangan:

- APR = suku bunga tahunan (dalam bentuk desimal, misalnya 15% = 0,15)

- Frekuensi kompaun = berapa kali bunga dihitung per tahun

- Tahunan = 1

- Bulanan = 12

- Harian = 365

Semakin sering bunga dikompaun, semakin besar hasil akhirnya.

Contoh sederhana:

| 10% | Tahunan | 10% |

| 10% | Bulanan | 10,47% |

| 10% | Harian | 10,52% |

Artinya, dua proyek DeFi yang sama-sama mengklaim 10% APR bisa memberi hasil berbeda jika frekuensi compounding-nya berbeda.

APY vs APR — Apa Bedanya?

Istilah APR (Annual Percentage Rate) sering disandingkan dengan APY, tapi keduanya tidak sama.

- APR: Mengukur bunga tahunan tanpa memperhitungkan bunga berbunga.

- APY: Mengukur bunga tahunan dengan memperhitungkan bunga berbunga.

Contohnya:

Jika platform menawarkan 10% APR, maka selama setahun Anda mendapat bunga tetap 10%.

Namun jika 10% APY dengan bunga dikompaun harian, hasilnya akan sedikit lebih besar dari 10%, seperti contoh tabel sebelumnya.

Kesimpulannya:

APY selalu lebih besar dari APR jika ada proses compounding. Itulah sebabnya DeFi cenderung menggunakan istilah APY — karena terlihat lebih menguntungkan.

Contoh Perhitungan APY Crypto

Mari kita lihat ilustrasi konkret. Katakan Anda staking DRX Token sebesar 1.000 token dengan APY 15%. Platform melakukan compounding mingguan (52 kali setahun).

Maka:

Artinya, dari 1.000 token, dalam satu tahun Anda akan memperoleh total sekitar 1.284 DRX Token — bukan 1.250 seperti pada APR. Selisih 34 token ini berasal dari efek bunga berbunga yang dikompaun setiap minggu.

Artinya, dari 1.000 token, dalam satu tahun Anda akan memperoleh total sekitar 1.284 DRX Token — bukan 1.250 seperti pada APR. Selisih 34 token ini berasal dari efek bunga berbunga yang dikompaun setiap minggu.

Di Mana APY Digunakan dalam Dunia Crypto?

1. Staking Token

Staking adalah aktivitas mengunci token ke jaringan blockchain untuk membantu menjaga keamanan dan validasi transaksi. Sebagai imbalannya, pengguna mendapat reward dalam bentuk token baru.

Contoh:

- Ethereum 2.0 Staking: sekitar 3–5% APY

- Cardano (ADA): sekitar 4–6% APY

- DRX Token Staking: bisa mencapai 36% tergantung durasi dan pool

2. Yield Farming

Dalam yield farming, pengguna menyediakan likuiditas ke liquidity pool (misalnya di PancakeSwap, Uniswap, atau DRXSwap). Sebagai gantinya, mereka mendapat sebagian fee transaksi serta reward token tambahan.

- Stablecoin pool (USDT/USDC): 5–10% APY

- Altcoin pair (ETH/DRX): 20–50% APY

- High-risk pool: bisa ratusan persen, tapi risiko kehilangan aset (impermanent loss) juga tinggi.

3. Lending & Borrowing

Platform seperti Aave, Compound, atau DRX Lending memungkinkan pengguna meminjamkan aset kripto dan memperoleh APY. Nilai APY dipengaruhi oleh permintaan pinjaman dan suku bunga pasar.

Risiko di Balik APY Tinggi

Slogan “APY tinggi = keuntungan tinggi” terdengar menarik, tapi tidak selalu benar.

Berikut beberapa risiko yang perlu dipahami:

1. Fluktuasi Harga Token

APY tinggi tidak menjamin keuntungan dalam nilai dolar jika harga token turun drastis.

Misal, Anda mendapat 100% APY dalam token yang nilainya anjlok 80% — hasil akhirnya bisa tetap rugi.

2. Inflasi Token Reward

Beberapa proyek DeFi memberi reward token baru untuk mempertahankan APY tinggi, namun ini bisa menciptakan inflasi dan menurunkan harga token jangka panjang.

3. Rug Pull dan Smart Contract Bug

Platform dengan APY ekstrem (500% ke atas) seringkali belum diaudit dengan baik. Risiko rug pull — pengembang menarik semua dana — sangat tinggi. Pastikan proyek memiliki audit smart contract dari lembaga terpercaya.

4. Impermanent Loss

Terutama di liquidity pool, perubahan harga antar-pair token dapat menyebabkan kerugian sementara (impermanent loss). Meskipun APY tinggi, hasil akhirnya bisa negatif jika volatilitas tinggi.

Cara Menghitung APY Secara Manual dan Otomatis

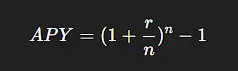

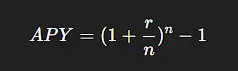

Rumus APY Manual

Contoh:

Langkah perhitungannya:

- 0,15 ÷ 12 = 0,0125

- (1 + 0,0125) = 1,0125

- (1,0125)¹² = 1,1608

- 1,1608 - 1 = 0,1608 → 16,08%

Tools Online

Tidak perlu selalu menghitung manual.

Beberapa tools populer untuk menghitung APY crypto:

- StakingRewards.com

- DeFiLlama

- APY Vision

Dengan tools ini, Anda bisa melihat dan membandingkan APY berbagai proyek secara real-time, lengkap dengan risiko dan data TVL (Total Value Locked).

Rekomendasi Bacaan Lanjutan (Internal Linking)

- Apa Itu Market Cap Crypto: Cara Membaca Ukuran Pasar Digital

- Volatility Adalah: Mengukur Risiko dan Peluang di Dunia Kripto

- Apa Itu Liquidity Pool dan Cara Kerjanya di DeFi

Strategi Maksimalkan APY Secara Aman

Mengejar APY tinggi sah-sah saja, asalkan disertai manajemen risiko yang matang. Berikut tips praktis dari analis DeFi profesional:

1. Diversifikasi Platform

Jangan menaruh seluruh dana di satu proyek, apalagi jika belum diaudit. Sebar risiko ke beberapa platform dengan reputasi baik.

2. Gunakan Platform Tervalidasi

Pilih protokol yang sudah memiliki audit keamanan (misalnya CertiK, SlowMist, atau PeckShield). Audit bukan jaminan 100%, tapi mengurangi risiko bug dan scam.

3. Perhatikan Biaya Transaksi

Di jaringan seperti Ethereum, gas fee dapat memakan sebagian hasil APY Anda. Alternatif seperti Binance Smart Chain (BSC) atau DRX Chain bisa lebih efisien.

4. Gunakan Strategi Auto-Compounding

Beberapa protokol (misalnya Beefy Finance, DRX Vaults) menawarkan fitur auto-compound otomatis untuk memaksimalkan hasil tanpa harus melakukan reinvest manual.

5. Evaluasi APY vs Risiko

Jangan terjebak APY 1000% tanpa memahami model tokenomik-nya. Dalam dunia DeFi, APY tinggi sering kali berarti risiko tinggi.

Contoh Nyata APY di Dunia Crypto

| Platform | Jenis Produk | Estimasi APY | Risiko |

| Ethereum Staking | Proof-of-Stake | 4–6% | Rendah |

| Aave | Lending USDC | 3–5% | Rendah |

| PancakeSwap | Yield Farming CAKE-BNB | 20–40% | Sedang |

| High-risk DeFi | Token baru | 500%+ | Tinggi |

Dari tabel di atas terlihat bahwa semakin tinggi APY, semakin tinggi pula risikonya.

Investor berpengalaman biasanya mencari keseimbangan antara imbal hasil stabil dan keamanan aset.

APY Sebagai Indikator Kinerja DeFi

Selain untuk mengukur potensi imbal hasil, APY juga digunakan sebagai indikator efisiensi dan daya tarik sebuah proyek DeFi.

Proyek dengan APY stabil menandakan ekosistem yang sehat dan memiliki permintaan nyata. Sebaliknya, APY yang melonjak drastis bisa menjadi sinyal adanya ketidakseimbangan insentif atau manipulasi token reward.

Beberapa analis bahkan menggunakan data APY lintas platform untuk mengukur capital flow di DeFi — mirip seperti analis saham memantau yield curve obligasi.

Kesimpulan: APY Adalah Cerminan Peluang dan Risiko

APY (Annual Percentage Yield) bukan sekadar angka cantik di dashboard staking. Ia adalah metrik yang merefleksikan potensi pertumbuhan modal Anda dalam setahun, dengan memperhitungkan bunga berbunga.

Namun, angka APY tinggi bukan jaminan profit besar. Di dunia crypto yang sangat dinamis, investor cerdas memahami bahwa imbal hasil tinggi selalu datang dengan risiko tinggi.

Gunakan APY sebagai alat bantu analisis, bukan sebagai satu-satunya alasan investasi.

Dan seperti prinsip dasar investasi lainnya — pahami dulu risikonya, baru kejar keuntungannya.

FAQ (Pertanyaan Umum)

Apa perbedaan APR dan APY?

APR tidak memperhitungkan bunga berbunga, sedangkan APY memperhitungkannya.

Kenapa APY bisa berubah-ubah?

Karena tergantung pada jumlah dana di pool, volume transaksi, dan token reward yang beredar.

Apakah APY tinggi selalu bagus?

Belum tentu. APY tinggi bisa berarti risiko tinggi atau inflasi token yang besar.

Bagaimana cara menghitung APY crypto?

Gunakan rumus (1 + r/n)^n - 1 atau tools seperti DeFiLlama dan StakingRewards.

Di mana saya bisa menemukan APY terbaik?

Cari di platform DeFi terkemuka seperti Aave, DRXSwap, PancakeSwap, atau staking resmi blockchain besar.